全球非选择性除草剂主要为草甘膦、草铵膦、百草枯、敌草快,2018年这些产品市场规模为83.2亿美元,它们的市场份额占非选择性除草剂总量的95%。计上其他小宗产品,全球非选择性除草剂市场达到85亿美元左右,占全球除草剂市场的32%,可见,非选择性的需求“扮演”着除草剂市场基石的作用。虽然非选择性除草剂市场整体稳定,可产品间表现不一。目前草甘膦市场需求增长疲态已经出现,未来不可能再像其刚出现时那样经历持续增长。草铵膦具有杀草谱广、低毒、内吸好、活性高和环境友好等特点,也是全球第二大转基因作物耐受除草剂,市场份额9.2亿美元,同时,百草枯受到全球广泛性禁用,市场萎缩严重,敌草快市场表现的不温不火。

百草枯、敌草快同属于联吡啶类除草剂。敌草快、百草枯分别于1958和1962年上市,两者上市时间相差4年。2018年全球百草枯市场规模达到12.02亿美元,近6年市场复合增长率为0.7%。随着包括中国、韩国等二十多个国家采取禁限用政策,预计2020年以后场将被腰斩,未来市场持续萎缩,2018年全球敌草快市场规模为2.19亿美元,近6年市场复合增长率为-0.5%,预计市场稳定。

草甘膦和草铵膦同属于氨基酸类非选择性除草剂,它们上市时间分别为1972和1986年。草甘膦的应用与比其早十多年商业化的联吡啶类除草剂百草枯和敌草快相似,是应用最广泛的非选择性除草剂,它在土壤中基本无活性,草甘膦还可用于非农作物,如铁轨、路旁,播前和收获后的农田,以及在树木和果园作物中控制林下植被等领域的使用。

1996年以后,全球抗草甘膦转基因作物被大量推广和应用,目前草甘膦使用量超过1995年用量的10倍之多,这阶段市场快速增长主要归功于转基因技术成功应用。2019年,全球草甘膦市场规模约为56亿美元,市值占全球农药市场的11.12%,占除草剂市场26.02%,2019年全球草铵膦市场规模达到9.2亿美元,同比增长了13.6%。

1.2 全球非选择性除草剂市场结构

2018年全球草甘膦、草铵膦、百草枯、敌草快合计市场规模为83.19亿美元,加上其他小宗的产品,全球非选择性除草剂市场达到85亿美元左右,占全球除草剂市场236.24亿美元的32%,可见,灭生性的需求“扮演”着除草剂市场基石的作用。

非选择性除草剂和全球除草剂市场应用方向基本相仿。具体到作物上,主要聚焦在大田作物上的需求。其中,麦类、大豆、玉米、水稻分别占19%、17%、17%及9%,前4种作物除草需求占整体的62%,果蔬和非农需求是市场的热点之一。

2 全球草甘膦供需、市场状况及2020年预测

非选择性除草需求和抗草甘膦转基因作物推广,使草甘膦成长为全球第一大吨位农药的土壤和主要动力。1982年,草甘膦开始全球化的推广,使得市场迅速成长,1998年之前,全球领先除草剂中,草甘膦已经位列4~5位。自1996年以后,全球草甘膦的全球销售额一路攀升。转基因是利用现代生物技术,将某个生物的优良基因人工分离后导入另一个生物体的基因组中,从而改善生物的原有性状或赋予其新的优良性状。抗草甘膦转基因作物不受草甘膦除草效果的影响,开始推广此类转基因作物的种子,除草效果最好、成本最低的草甘膦会成为种户的首选。

多年来,草甘膦一直是集科研和商品创新的焦点。在过去40年有关草甘膦的科技著作和专利数量已增加至20 000件左右,主要集中在近15年。目前,草甘膦是全球最大宗的除草剂品种,市值约占全球除草剂市场23%的份额,因抗性的累积和禁限用的政策的影响,草甘膦的使用量和市值占全球农药的比重都在下降。

2.1 全球草甘膦供应状况及预测

随着我国环保核查和相关政策的陆续出台,中小产能退出明显。按照《关于开展草甘膦(双甘膦)生产企业环保核查工作的通知》(环办〔2013〕57号)要求开始,经历2015年以来的四轮高压环保核查、督察,我国开始了全国草甘膦高质量发展之路,管理部门打出了一系列的组合拳:推出氯乙酸+有机硅循环的绿色工艺,鼓励企业并购重组,化工企业退出长江一公里行动,全国化工企业退城入园以及控制排放总量等多重政策和办法,产业集中度和规模产能提高明显,政策效益明显。2020年我国草甘膦两种工艺(甘氨酸为50万t、IDA法为20万t)合计产能70万t,多家环保不达标的中小生产企业已关停退出,草甘膦产能累计减少了40多万t,目前,我国草甘膦生产企业已缩减至11家(表3)。

表3 2020年全球草甘膦企业产能情况

甘氨酸法企业

|

甘氨酸法产能(万t)

|

IDA法企业

|

IDA法产能(万t)

|

泰盛化工

|

13

|

好收成韦恩

|

7

|

内蒙古腾龙

|

5

|

江山股份

|

4

|

许昌东方

|

3

|

扬农集团

|

4

|

广信化工

|

6

|

和邦农药

|

5

|

新安化工

|

8

|

德国拜耳/孟山都

|

37

|

福华化工

|

12

|

其他

|

/

|

江山股份

|

3

|

合计

|

50

|

合计

|

57

|

数据来源:安徽中农纵横

从全球角度看,产业调整扭转了甘氨酸法产能为主导的格局。我国草甘膦供应端主要分布在沿江省份。其中,四川、江苏、湖北、浙江、安徽产能分别占25%、18%、17%、15%、8%。无论作为农药企业还是沿江化工企业,这几年深受环保核查影响,随着对沿江农药企业检查的进一步强化,未来供应端受约束将持续作用,预计2020年我国草甘膦供应量在44万t左右,全球供应量在68~70万t左右。

2.2 全球草甘膦行情状况及预测

目前,排除其他影响草甘膦市场的重要因素(草甘膦应用大国的禁、限用,基础化学品大涨,竞品的禁、限用等)。从周期角度看,2015年全球草甘膦需求已经进入下降通道,年度间波动范围变小。

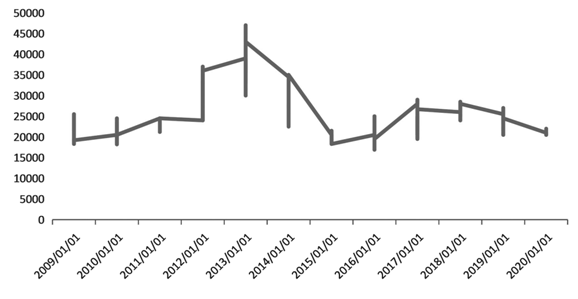

2016—2017年全球社会期末库存处于低水平,导致2016—2018年社会处于补库存的状态,价格反弹,没有反转,价格重心下降。由于2020年全球性新冠疫情发展和油价下跌,对全球草甘膦市场存在影响,全球草甘膦的甘氨酸和IDA工艺产能均衡,产能集中到头部企业,竞争相互制衡,需求预期存在,行情波动逐渐减小,2019年是新周期的拐点,价格周期性持续向下,同时周期内价格弹性变小(图1)。

数据来源:中农纵横及百川

图1 2009—2020年中国草甘膦及主要原料价格走势(元/t)

2.3 全球草甘膦需求状况及预测

2018年全球草甘膦使用总量和2013年基本持平,需求运行仍然符合60个月左右的发展周期(需求总量2年向上,或3年向下)。草甘膦服役长达48年之久,因全球抗性的累积和禁限用的政策影响,草甘膦的使用量和市值占全球农药的比重都在下降。在这个趋势下,草甘膦周期性变弱(这里采用使用量的变量来观察草甘膦运行规律,由于亿美元计市值和很多因素有关,比如目标国家的货币兑美元波动的影响、地缘政治的影响、营销成本、运费、出口退税等)。

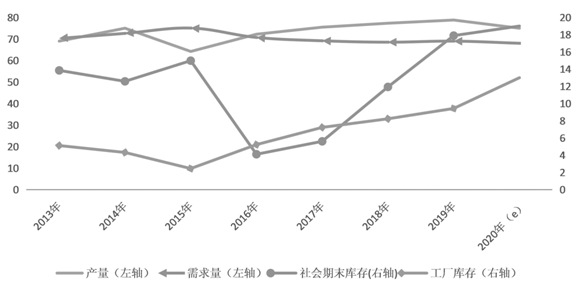

2020年全球草甘膦需求为持续下降的存量市场,当企业和社会总库存趋势上升,草甘膦原药价格下行压力的增加(图2)。

数据来源:安徽中农纵横数据库

图2 2013—2019年全球草甘膦供求状况描述(万t)

2.4 我国草甘膦出口情况及预测

按照历年我国草甘膦出口数据,草甘膦80%以上用以出口。2019年中国出口草甘膦,预计在39万t(折百),2019年出口占产比仅为70%,金额为10.8亿美元左右。出口量较大的国家有巴西、阿根廷、美国、澳大利亚、印度尼西亚、马来西亚等(表4)。预计2020年中国草甘膦出口稳中有降。

表4 2016—2019我国草甘膦原药出口状况

年份

|

出口量(万t)

|

出口额(亿美元)

|

2016年

|

47.71

|

9.96

|

2017年

|

41.34

|

9.63

|

2018年

|

41.05

|

11.9

|

2019年

|

39

|

10.8

|

数据来源:海关总署,安徽中农纵横农化信息咨询有限公司

2.5 全球草甘膦市场结构及预测

2018年全球草甘膦使用量前5大区域分别是巴西、美国、阿根廷、中国及澳大利亚,使用量分别为13.31、11.1、8.0、5.3和4.0万t,合计41.71万t,占市场总量的58.31%。全球草甘膦市场呈现高集中度的特点,除了和这些国家农业禀赋优厚有关外,还和这些国家大豆、玉米、油菜、棉花等抗草甘膦转基因作物渗透率密不可分。

2018年全球草甘膦市值前5大区域分别是美国、巴西、阿根廷、中国及澳大利亚,市值分别为974.27、849.50、587.69、376.30和268.49百万美元,合计3 056.25百万美元,占总值的54.80%,市值CN5占比和使用情况相当。

2018年全球草甘膦市值和应用总量分别为55.77亿美元、71.36万t。2018年全球草甘膦市值前5大作物分别是大豆、玉米、麦类、水稻及棉花,市值分别为1 391、711、535、211和175百万美元,合计3 023百万美元,占市场总量的63.42% 。2018年全球草甘膦使用量前5大的作物是大豆、玉米、麦类、水稻及棉花,使用量分别为19.7、9.37、6.1、3.0和2.1万t,合计45.27万t,占市场总量的63.43%。从使用和市值看,全球草甘膦市场呈现作物高集中性(表5)。

表5 2018年全球草甘膦作物市场结构(按照作物)

作物

|

市值(百万美元)

|

使用量(t)

|

麦类

|

535.37

|

60 995.24

|

水稻

|

211.4

|

29 727.26

|

玉米

|

711.32

|

93 696.42

|

大豆

|

1 390.98

|

197 390.83

|

油菜

|

123.98

|

13 896.74

|

向日葵

|

53.03

|

5 104.80

|

棉花

|

175.21

|

20 652.04

|

甘蔗

|

56.62

|

7 545.22

|

甜菜

|

14.24

|

1 262.49

|

土豆

|

12.14

|

1 210.73

|

仁果

|

92.41

|

8 599.83

|

葡萄

|

77.37

|

7 589.23

|

其他果蔬

|

745.98

|

93 806.54

|

非农

|

1 376.65

|

172 141.08

|

总体

|

5 576.68

|

713 618.44

|

数据来源:Phillips McDougall及KLEFFMANN

2.6 小结

从供求角度看,预计2020年供应稳定、库存水平继续加大。从中国工厂供应情况看,草甘膦供应商整体环保水平相对较高,草甘膦的开工或将难以受到限制;产品影响力减缩,短期内难有产品取代其市场地位。但是考虑到草甘膦逐步禁限用,导致使用面积将逐步缩小。另外,转基因市场处于高位,市场难以提供作“加法”的力量和因素。2019年以来,草甘膦受中美贸易摩擦、气候等诸多因素影响,全球草甘膦致癌风波禁限用加大,全球草甘膦需求受挫。2019年我国草甘膦出口量、额双减。各层级库存上升,农化巨头周转天数增加,变现预期增强,未来20个月是漫长的去库存阶段,也是过剩产能进入新一轮淘汰过程。

3 全球百草枯供需、市场状况及2020年预测

百草枯已在全球使用58年,成为世界最有效、环境友好的除草剂之一,在农业免耕技术的推广、防止土壤流失、有效抗击草甘膦抗性等方面发挥了重要作用。

3.1 全球百草枯供应状况及预测

全球百草枯产能主要集中在南京红太阳、先正达、山东绿霸、浙江永农以及沙隆达等。中国农业农村部公告第1745号、2445号明确要求,自2014年7月1日起,撤销百草枯水剂登记和生产许可、停止生产,保留母药生产企业水剂出口境外使用登记、允许专供出口生产,2016年7月1日停止水剂在国内销售和使用。百草枯可溶胶剂登记证于2018年9月25日到期,不再批准境内使用登记延续,自2020年9月26日起禁止百草枯可溶胶剂在境内销售、使用。政策出台使得我国企业产能相继缩减,由之前的20多万t减少至10万t左右,随着需求趋势性减少,预计全球产能缩减到6万t比较适宜。

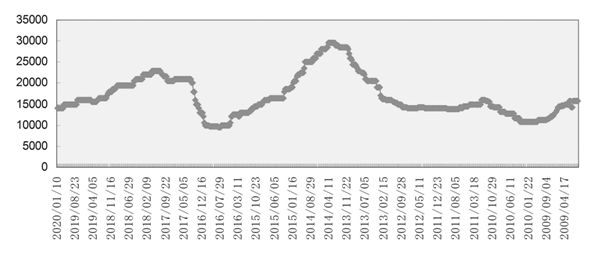

3.2 全球百草枯行情状况及预测

2019年以来,我国百草枯市场“量价双跌”(图3)。目前,市场主流报价220 kg装42%母液报价1.4~1.5万元/t,主流成交价格至1.4~1.45万元/t,200 L装20%水剂成交11~11.5元/L。220 kg装42%母液上海港FOB价格至1 900~1 950美元/t;200 L装20%水剂上海港FOB价格至1.5~1.55美元/L。

数据来源:中农纵横及百川

图3 2010—2020年我国百草枯价格走势(元/t)

目前,百草枯上游原料吡啶库存较高,供应商降价销售,实际成交价格下调,百草枯成本支撑减弱,部分供应商仍低负荷开工,当前草甘膦、草铵膦等灭生性除草剂价格均有不同程度上调,百草枯短期价格稳定可期。

2019年末泰国政府取消草甘膦禁令,百草枯延期6个月,但是考虑到农业种植成本等问题,未来,百草枯禁限用是否落地执行,有待进一步观察。

3.3 我国百草枯出口状况及预测

2018年我国百草枯出口金额为5.04亿美元,出口数量达到19.32万t,预计2019年百草枯出口呈现量额双增(表6)。百草枯对热带和亚热带农户及时倒茬非常有价值,尤其复种指数高农区依赖较大。例如,马来西亚曾经禁用,后来又取消禁用规定;泰国作为百草枯使用大国,长期政策未明,该国禁限用情况,使得百草枯市场面临压力,同时也是非选择性除草剂的替代机会;澳大利亚、印度尼西亚和泰国仍是进口大国,相关企业需要关注这些国家禁限用的情况。

表6 2016—2018年中国百草枯出口情况

年份

|

数量(万t)

|

金额(亿美元)

|

2018年

|

19.32

|

5.04

|

2017年

|

16.14

|

3.61

|

2016年

|

17.26

|

2.95

|

数据来源:中国海关总署

3.4 全球百草枯市场状况及预测

2018年百草枯全球市值达到12.02亿美元,市值超过1亿美元的国家分别是中国、巴西、印度尼西亚、泰国,百草枯在中国被禁、限用及出口许可策影响下,中国百草枯市场逐渐被草甘膦、草铵膦和敌草快等品种替代。

2018年百草枯全球使用量达到7.9万t,市值超过1 000 t的国家分别是哥伦比亚、泰国、马来西亚、墨西哥、中国、巴西、阿根廷、澳大利亚、美国、危地马拉、印度、印度尼西亚,其中中国和泰国市场超过1万t,巴西为第三大应用国。

从全球百草枯作物市场和应用状况看,大田市场和应用主要集中在大豆、玉米上,经作和非农上市场较大(表7)。

表7 2018年全球百草枯市场、应用结构(按照作物)

作物

|

市值(百万美元)

|

使用量(t)

|

麦类

|

63.56

|

4 098.79

|

水稻

|

64.95

|

5 202.41

|

玉米

|

115.69

|

8 142.29

|

大豆

|

158.93

|

10 298.85

|

油菜

|

16.17

|

1 136.11

|

向日葵

|

0.19

|

9.9

|

棉花

|

20.29

|

1 440.78

|

甘蔗

|

53.3

|

4 034.12

|

甜菜

|

0.03

|

1.43

|

土豆

|

52.74

|

3 520.20

|

仁果

|

21.02

|

1 396.38

|

葡萄

|

6.64

|

420.06

|

果蔬

|

266.94

|

16 482.73

|

非农

|

361.52

|

22 945.51

|

总体

|

1 201.98

|

79 129.59

|

数据来源:Phillips McDougall及KLEFFMANN

4 小结

百草枯作为全球第二大吨位的除草剂品种,体现了百草枯巨大植保市场价值,从以前马来西亚禁用后又恢复使用百草枯的这个案例看,百草枯在除草剂中的地位可见一斑。在全球5亿种植者中,约有7 500万种植者使用百草枯。其中,约45%的使用者为小农户;全球约60%的百草枯在亚太地区使用,是亚太市场最重要的单品除草剂。由于对生物的高毒性,无解药和特效治疗方法,百草枯口服(故意、误服)中毒死亡率可高达90%以上。但是全球超过30个国家和地区对百草枯禁用,未来市场将会持续减少。